Seit ihrer Verbreitung Mitte der 2010er Jahre erfreuen sich mobile Banking-Apps immer größerer Beliebtheit und haben sich schließlich zu äußerst vielseitigen Tools für fast alle geldbezogenen Angelegenheiten entwickelt. Wir nutzen unsere Telefone um einzukaufen, Dienstleistungen zu bezahlen, Geld zu überweisen, Privatkredite zu beantragen oder sogar Versicherungen abzuschließen - und behalten dabei stets den Überblick über unsere Ausgaben.

Aber da die Banken immer benutzerfreundlicher geworden sind, haben wir schließlich auch mehrere Apps für verschiedene Bankinstitute auf unsere Telefone heruntergeladen - vielleicht haben wir ein Girokonto bei einer Bank, eine Hypothek bei einer anderen, eine dritte für Ersparnisse und eine weitere für Online-Einkäufe. Ab einem gewissen Punkt kann es schwierig werden, alle Zahlungen zu verfolgen und einen Gesamtüberblick über die Ausgaben/Einnahmen zu haben.

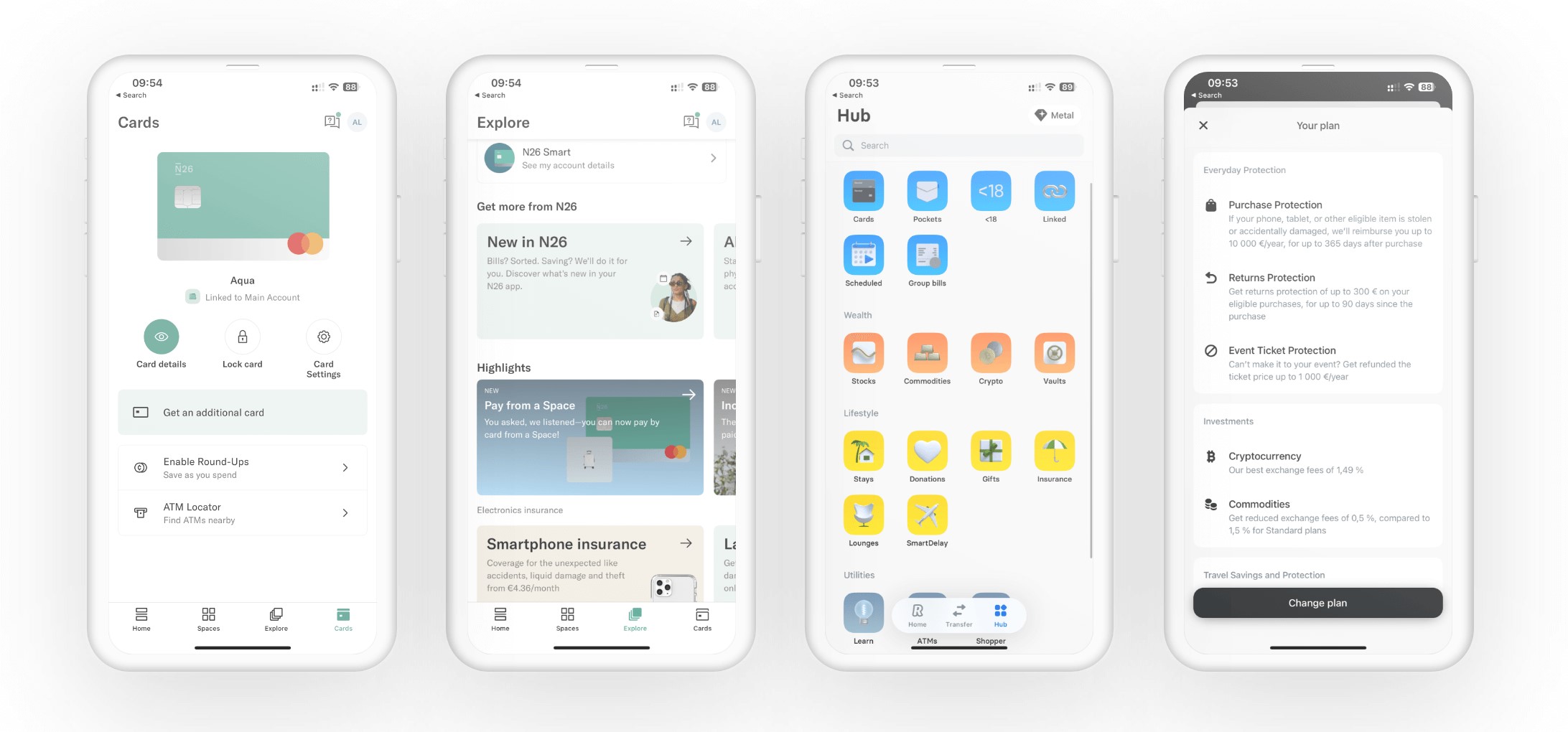

Seit 2012, als neue Finanzinstitute, die integrierte Technologielösungen nutzen, in den App-Stores auftauchten, hat das Wachstum von FinTech einen rasanten Aufwärtstrend erlebt. Neue Banken wie Revolut, N26 und Monzo unterschieden sich von ihren traditionellen Pendants: Sie waren sympathisch, cool und geeky. Und vor allem passen diese "Herausforderer-Banken" zum Lebensstil der jüngeren Generationen, indem sie Reise- und Geräteversicherungen und auffällige Prepaid-Debitkarten anbieten.

Im Laufe der Zeit sind weitere Dienstleistungen hinzugekommen, wie virtuelle Einwegkarten für Online-Einkäufe, vereinfachte Aktienanlagen oder Kryptowährungen und ansprechende Grafiken, die uns zeigen, wo wir unser Geld ausgeben. Das Problem ist nur, dass sie nur selten als unsere Hauptbanklösung dienen - und das ist eine ziemliche Herausforderung, wenn es darum geht, ihre Marktposition in einem so wettbewerbsintensiven Sektor auszubauen.

In den letzten Jahren haben diese neuen Banken auf neue Rechtsvorschriften zum offenen Bankwesen ("Open Banking") gedrängt und sich für das Recht der Kunden eingesetzt, über ihre eigenen Finanzdaten zu verfügen. Und natürlich für unser Recht, sie an jeden weiterzugeben, den wir für geeignet halten. Dabei ist natürlich zu bedenken, dass nicht nur FinTech-, sondern auch traditionelle Banken bereits anonymisierte Daten mit unserer Zustimmung verkaufen.

Was ist Open Banking?

Open Banking ist ein System, das es Ihnen ermöglicht, Ihr Finanzinstitut anzuweisen, Ihre Kontoinformationen mit jeder beliebigen App oder jedem beliebigen Dienst eines Drittanbieters zu teilen. So könnten Sie zum Beispiel alle Ihre Konten bei einer Bank zentralisieren (über eine FinTech-Plattform), Zugang zu Krediten von einem bestimmten Anbieter erhalten oder sogar einer App, die Ihr Budget und Ihre Ausgaben verwaltet, die Erlaubnis erteilen, in Echtzeit auf Informationen über jeden Kauf oder jede Überweisung zuzugreifen, die Sie tätigen.

Viele Aufsichtsbehörden und Gesetzgeber auf der ganzen Welt beginnen oder arbeiten weiter an der Einführung des offenen Bankwesens, das die Banken zu einem koordinierten Informationsaustausch verpflichtet und, wie die Befürworter dieser Maßnahmen glauben, Innovation, Wettbewerb und Transparenz im traditionell eher konservativen Bankensektor fördern soll. Außerdem werden die Kunden neue Angebote erhalten, die auf ihre Bedürfnisse (und ihr Budget) zugeschnitten sind. Aber zu welchem Preis für unsere Privatsphäre?

Warum Open Banking ein zweischneidiges Schwert ist

Aber was bedeutet es, Ihre Bankdaten weiterzugeben? Nehmen Sie sich eine Minute Zeit und gehen Sie Ihre letzten 20 Bankgeschäfte durch. Ich habe das gerade getan, und was ich gesehen habe, reicht aus, um ein Profil von mir zu erstellen, meine Gewohnheiten zu verstehen und sogar Rückschlüsse auf meinen Gesundheitszustand zu ziehen.

Meine Transaktionen zeigen:

- Ich benutze öffentliche Verkehrsmittel (ich habe eine Monatskarte für die U-Bahn bezahlt)

- Ich habe ein gesundheitliches Problem (ich war in den letzten Tagen zweimal beim Arzt und in der Apotheke)

- Ich koche meistens, anstatt in Restaurants zu gehen (aber wenn ich in ein Restaurant ging, war es klar, wo und wie viel ich ausgab)

- Ich buche normalerweise Fernbusfahrten

Kurz gesagt: Bankdaten verraten viel über unser Leben.

Sind wir bereit, all diese Informationen weiterzugeben? Es scheint, dass einige von uns dazu bereit sind. Die britische Regierung, ein Vorreiter im Bereich Open Banking, geht davon aus, dass bis September 2023 60 % der britischen Bevölkerung Open Banking nutzen werden. Dies ist zwar eine beeindruckende Zahl, aber auch das Ergebnis der konzertierten Bemühungen des Landes um die Einführung von Open-Banking-Standards sowie eines API-Standards, der festlegt, wie Finanzdaten erstellt und weitergegeben werden sollten und wie der Zugang zu Finanzdaten erfolgen sollte.

Tatsächlich war das Vereinigte Königreich noch Mitglied der Europäischen Union, als die Region 2015 die erste Gesetzgebung in diesem Bereich verabschiedete, hauptsächlich mit dem Ziel, den Wettbewerb im Bankensektor zu fördern. In der Zwischenzeit hat sich Australien mit seiner Politik der Verbraucherdatenrechte für ein offenes Bankwesen und die gemeinsame Nutzung von Daten eingesetzt, und andere Teile der Welt, einschließlich Nord- und Lateinamerika, sind noch dabei, ihre eigenen Gesetze zu erlassen.

In den Vereinigten Staaten, wo die Einführung von Open Banking nur langsam vorankommt, hat das Consumer Financial Protection Bureau einige Bedenken geäußert, vor allem im Hinblick darauf, welche Anforderungen an Dritte gestellt werden, um den Datenschutz zu gewährleisten, welche Beschränkungen für den Datenschutz festgelegt werden und welche Technologien zugelassen werden sollen. Darüber hinaus macht sich das Bureau auch Sorgen über kleinere Finanzinstitute und darüber, wie (und ob) sie mit diesen Vorschriften mithalten können.

Während einige Länder strengere Richtlinien aufstellen könnten, um festzulegen, welche Anwendungen und Anbieter die Vorteile von Open Banking nutzen können, gehen die Risiken über den Datenschutz hinaus und reichen bis zu Cyberangriffen:

- Phishing-Angriffe auf Kunden sind weit verbreitet. Wenn das Anklicken eines falschen Links und die Eingabe Ihrer Bankdaten auf einer gefälschten Website schon heute ein Problem ist, dann stellen Sie sich vor, wie viel gefährlicher solche Angriffe wären, wenn Sie dazu verleitet würden, den Zugang zu einer App freizugeben, die Ihre gesamte Finanzhistorie sammelt und Kriminelle Ihre Bankkonten leerräumen könnten.

- Betrügerische mobile Apps können Ihnen vorgaukeln, dass es sich um echte Apps mit Open-Banking-Funktionen handelt, und fordern Ihre Bankdaten an.

- An die Öffentlichkeit gelangte Daten könnten die komplette Finanzgeschichte von Tausenden von Menschen enthüllen, die einem angegriffenen Dienstanbieter vertraut haben.

- Werbetreibende können dafür bezahlen, Ihre Daten zu sehen, und böswillige Werbetreibende können Ihre Daten sogar ohne Ihre Zustimmung verwenden.

- APT-Angriffe können auf bestimmte Personen abzielen.

- Andere Angriffe könnten die Infrastruktur einer Anwendung infiltrieren oder Schwachstellen ausnutzen.

Wie sieht also die Zukunft aus?

Der Trend ist klar, und überall auf der Welt wird über Open Banking diskutiert. Allerdings wird es sich nicht überall in gleichem Tempo durchsetzen, sei es wegen der Verfügbarkeit des mobilen Internetzugangs oder weil der Internetzugang generell in vielen Regionen noch eine Herausforderung darstellt. Gleichzeitig stellen die Cybersicherheitsbedenken im Zusammenhang mit Open Banking Herausforderungen und Risiken dar, die vor der Tür stehen - oder schon da sind.

Der Wert unserer Daten ist etwas, über das wir als Gesellschaft täglich sprechen, und wir können leicht sehen, wie vor allem große Unternehmen Dienstleistungen in verschiedenen Bereichen aufkaufen: Gesundheit, Bankwesen, Technologieprodukte, Marktplätze, alles auf einmal. Wenn wir ihnen die Möglichkeit geben, all diese verschiedenen Bereiche miteinander zu verknüpfen und sie mit unseren Kontodaten abzugleichen, könnte dies tatsächlich unsere Erfahrungen mit diesen Unternehmen verbessern und das traditionelle Bankwesen in einen innovativeren technologischen Bereich überführen. Aber es wird definitiv auch erfordern, dass wir einige unserer privatesten Informationen preisgeben.

–

Haben Sie Fragen und Anregungen zu diesem, anderen oder zukünftigen Themen, die Sie gern betrachtet sehen wollen? Dann nutzen Sie gern die Kommentarfunktion unter diesem Artikel oder nutzen unser Kontaktformular!